頭金をどの程度入れるべきなのか?

この問に対して納得ができる説明を受けたことがありますか?

かなり前ですがFP協会主催の相談会で相談員を務めたことがあります。二人ペアで相談に当たるのですが、その時の相方はこんな感じの説明をしていました。

- 毎月のお給料で返済できる金額が良いので、頭金をそれなりに入れて借入金額を減らすこと

- 借入金額によって35年返済で考えると支払う利息がこんなに変わってくるので、頭金を入れることは総返済額を引き下げるうえでも有効である

- とはいえ、これからのライフプランを考えると余裕資金が全くないと困るので、ほどほどに

相談員同士の意見が異なるようは話をしてはいけない、と決められているのでボクは隣でジッとしてました。

具体的な数字がないとイメージできないし、精神論みたいなアドバイスではプロっぽくないよな・・と思っていました。

よくよく考えてみるとボク自身も明快な回答を持っていたわけでもなく、ただ漠然と、「金利が低いときは頭金入れるともったいない」「低金利で借りられるチャンスは住宅ローンを組むときぐらいだ」と思っていたので、これもプロっぽくない考え方だよな・・・

そこで自分自身の頭を整理する上で、頭金を入れることの有効性(?)を考えてみました。

前提条件

具体的な数字をもとに考えてみましょう。

預貯金が2,000万ある行政(ゆきまさ)さんは迷っています。横浜市中区にあるタワマン、物件価格5,000万を購入しようと決断したものの、預貯金2,000万を頭金として使ったほうがいいのか、それとも全額住宅ローンで組んで預貯金がいざというときのために残したほうがいいのか。

借入金額5,000万、返済期間35年、金利1%でシュミレーションすると、

- 毎月返済額:141,143円

- 35年間の総支払利息:9,279,997円

一方で、預貯金2,000万を全額頭金として使って、借入金額3,000万、返済期間35年、金利1%でシュミレーションすると、

- 毎月返済額:84,686円

- 35年間の総支払利息:5,567,998円

ここから、頭金2,000万を入れる(借入金額を抑える)ことにより支払う利息が約370万少なくなることがわかります。一生のうちで370万も支払いが少なくなるならこんなお得な手はないので、2,000万を使う見込みがないのであれば頭金として使うことはとても有効な活用方法です。

一方でこんな考え方もできます。35年間の住宅ローンで支払う利息が370万少なくて済むということは、1年間だと10.5万円、1ヶ月だと0.8万利息の支払いが少ないだけでメリットは大きくない。そのために2,000万を使ってしまうのはもったいない。それに、もし住宅ローンには団体信用生命保険が付いているからそれを最大限活用するためにも頭金は入れないほうがいい。

どちらも数字に基づいた正しい主張ですが、なんとなくピンとこない、と思いませんか?

貯蓄の増加に着目したシュミレーション

そこで、先程のシュミレーションの数字をもとに、住宅ローンを組んだあとの貯蓄額の推移を見てみたいと思います。

単純化するため、行政(ゆきまさ)くんは家計がギリギリで全額ローンを組んだ場合は全く貯蓄する余裕がないとします。

つまり、

- 頭金0円(借入5,000万)の場合は現在の預貯金(2,000万)から増えない

- 頭金2,000万(借入3,000万)の場合は、頭金0万のローン返済額の差額が貯蓄にまわせる

ということになります。

毎月返済額の差額は5.6万です。頭金にすべてを注ぎ込んだ場合は、1年後は67万が貯蓄できます。一方、頭金0万の場合は貯蓄が増えませんので2,000万のままです。

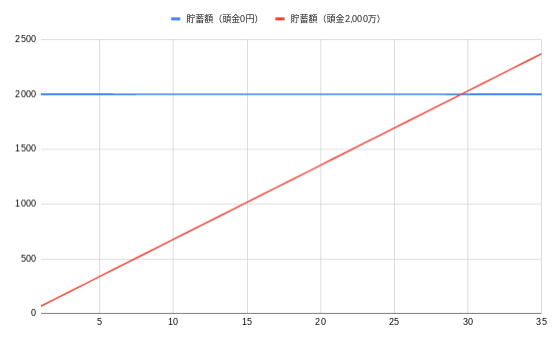

住宅ローン返済が終わるまでの35年間の貯蓄額をグラフにしてみましょう。

赤線は頭金を入れた場合です。毎年67万づつ増えますので右肩上がりの直線です。一方、青線は頭金0円なので貯蓄は増えないため水平な直線です。

頭金を入れる場合、30年後に貯蓄額が逆転(2,000万超)して、35年後には370万多く貯蓄できることになります。長期的に見れば頭金を入れるほうが多く貯蓄できることとなります。

では、頭金0円の場合、貯蓄が全く増えないのでしょうか?手元の2,000万を運用することで貯蓄を増やすこともできそうです。預貯金の2,000万を住宅ローンの頭金として入れずに、資産運用で増やす選択肢もある、ということです。つまり、次のようなことが言えるのではないでしょうか。

- 頭金2,000万を入れると35年後に370万増える。それも確実に。ただ、35年を通じて緩やかに増えていく。

- 預貯金2,000万を運用して35年後に370万増やす。ただ、運用リスクは自己責任。

※2,000万を35年間運用して370万増やす(2,370万にする)ためには、年0.5~0.6%の運用利回りを目指すこととなります。

ボクがFPの視点で行政くんにアドバイスするとしたらこんな感じです。

- 35年後の差額370万のために前半15年くらい貯蓄が少ない期間を過ごすのは本当に正しい選択なのか?親の介護や家族の病気などの悲しい出来事があること、やりたい仕事があるけど収入が減るような転職をしたい、独立して店を持ちたい、といった前向きなチャレンジもできないようなライフプランでいいの?

- 運用の基本として、低金利時は短期、高金利時は長期の商品を選ぶはず。利回り0.5%前後(低金利)、運用期間35年(長期)の商品を選ぶのが正しい選択なのか?

貯蓄の取り崩しに着目したシュミレーション

先程は頭金を入れる・入れないの差額を貯蓄できると仮定しました。次は、頭金を入れないと家計収支がマイナスになってしまう場合で考えてみたいと思います。つまり、頭金2,000万を入れた月々返済額しか毎月のお給料では返済できないため、頭金0円だと毎月貯蓄を取り崩して生活しなければならないということです。

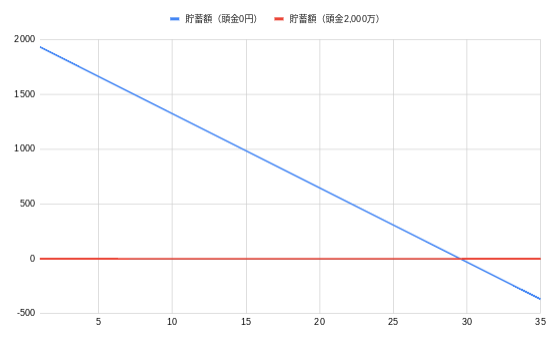

これも、35年間の貯蓄額をグラフにしてみました。

頭金2,000万を入れると、家計収支がトントンなので貯蓄はできませんが、マイナスになることもありません(赤線)。

一方、頭金0円だと毎月赤字のため預貯金2,000万を取り崩すことになります。差額は68万/年なので、30年後には貯蓄がなくなります。結果、30年目以降はどこかからお金を工面しなくてはいけません。そして工面するお金の総額は370万です。

では、先程と同じように、頭金0円の場合、手元の2,000万を取り崩しながら運用することで、30年後に貯蓄がなくなることなく35年後まで追加借入しなくても返済できる可能性もありそうです。つまり、現在の2,000万を年間68万取り崩しながら運用して、35年後に0円になるような運用利回りを目指せばいいことになります。その利回りはおよそ0.9%です。

ここでも、次の2つのことが言えます。

- 頭金2,000万を入れると家計収支が安定するので、35年間無理なく返済できる。

- 頭金0円の場合、0.9%で運用を続けないと遠い将来(30年後)にローン返済ができなくなる。運用は自己責任のため失敗すると・・・

もし皆さんがFPとしてアドバイスするとして、今回の場合は多くの人は前者(頭金2,000万入れる)をおすすめするのではないでしょうか?

ここでもボクは後者(頭金0円)をおすすめします。理由は先程と同じ。低金利時に長期の金融商品で運用することは不利であることが主な理由です。

また、先程のシュミレーションでいえば30年後に貯蓄が底をついて、その後370万のお金がないとローン返済ができないことになりますが、30年間も期間があるのだから何とかできるでしょう。

金利、返済期間を変えたシュミレーション

もちろん、どんな時でも頭金は入れないほうがいい、というわけではありません。ローン金利が高いときは頭金をたくさん入れて支払総利息を減らすことはとても大事です。最初に見たグラフで、頭金として入れた金額を再び貯めようとすると30年後に同じ金額が貯蓄できる、という結果を見て、そこまで遠い将来のことになるならお金は手元に置いておこう、と考える人が多いのではないでしょうか。つまり、感覚的に金利1%のローンであれば貯蓄を頭金として使うより手元に置いておくことにメリットがあるという理解をしているといえます。

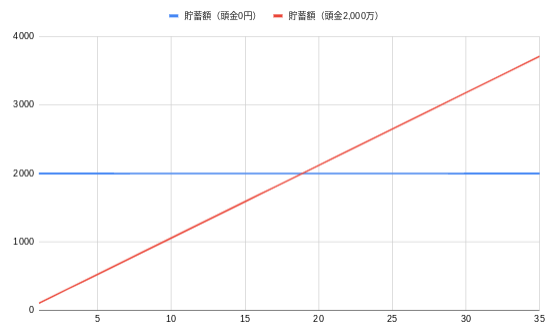

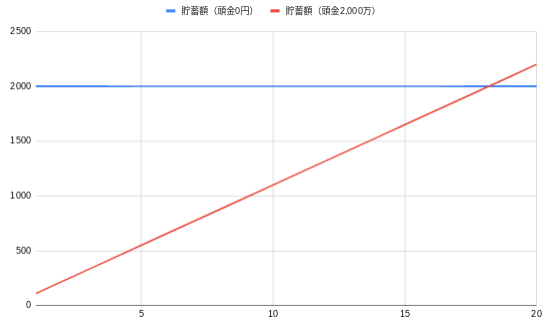

そこで、感覚的に理解できるよう、金利、返済期間を変えたグラフを見てみましょう。

金利4%、35年返済の場合です。19年目で逆転して、最終的には1,700万の差額が出ます。2,000万を35年間運用して3,700万(+1,700万)にするためには約2.4%の運用利回りを目指すことになります。

金利1%、20年返済の場合です。18年目でほぼ同額に達します。最終的な差額は200万です。2,000万を20年間運用して2,200万(+200万)にするためには約0.5%の運用利回りを目指すことになります。

とても単純なことですが、金利が高いローンを借りる場合、頭金を入れることで自己資金を高い運用利回りで運用していることと同じ意味を持ちます。金利が低いローンを借りる場合、頭金は低い運用利回りで運用することになります。返済期間は運用期間と同義です。

何となくこの関係を理解できると、繰り上げ返済についても同様に理解できると思います。低金利の住宅ローンを繰り上げ返済することは、低金利の運用を始めるということです。一方、金利の高い金利の場合は繰り上げ返済することで高金利の運用を始めることになります。なお、複数の借入でどの借入を優先的に返済するべきか決めるときには金利の他に返済期間も加味して決めるのがいいでしょう。

余談ですが、「私はここに一生住む(途中で売却しない)つもりだ。だからできるだけ借入を少なくする」という方がいます。つまり、住宅ローンは35年で返済をするぞ!と宣言をしているわけですが、それなら頭金入れずに借入金額を増やすことが正しい選択だと思いますが真逆のことをされている方がいます。「ボクは住み替えるのが前提だ。10年前後、早ければ5年で売却するつもりだ。だから頭金は入れても入れなくてもいいけど、他に使うことがないから入れようと思う」というのが理に適った考え方と言えそうです。

まとめ

いかがでしたでしょうか?運用利回りの高い、低いという数字だけだといまいちピンとこない方でも、頭金と同額まで貯まるまで何年かかるか、ということをグラフで見ることで頭金を入れることの効果を理解いただけたのではないかと思います。シュミレーションは2,000万の自己資金をもとにしましたが、自己資金の多寡で結論は変わりません。

低金利時、長期借入は有利です。一方、長期固定の運用は不利です。基本的なことですが、すべての基礎になる考え方なので最後にもう一度言わせていただきました。金融商品として長期固定金利の代表として貯蓄型の保険があります。長くなるので詳しくは書きませんが、低金利のときに長期固定金利の運用商品を購入することは有利なことなのでしょうか?

低金利の住宅ローンが有利といっても大きな借金をするときには返済計画を立てることは大切です。計画を立てるのが苦手な方、ぜひお問い合わせください。